报告说明:

博思数据发布的《2014-2019年中国汽车整车制造市场分析与投资前景研究报告》共七章。首先介绍了国外汽车整车制造行业发展概况,接着分析了中国汽车整车制造行业发展环境,然后对中国汽车整车制造行业市场运行态势进行了重点分析,最后分析了中国汽车整车制造行业面临的机遇及发展前景。您若想对中国汽车整车制造行业有个系统的了解或者想投资该行业,本报告将是您不可或缺的重要工具。

2014年2月,我国汽车产销较上月有所下降,同比呈较快增长。1-2月,汽车产销保持10%以上增长,增幅略低于上年同期。 受春节因素影响,2月我国汽车产销比1月正常回落,与上年同期相比增速均呈现两位数增长,继续保持良好的发展势头。2月汽车产销分别完成163.75万辆 和159.64万辆,比上月分别下降21.7%和26%,比上年同期分别增长21.5%和17.8%。1-2月我国汽车产销分别完成368.88万辆和 375.29万辆,比上年同期分别增长11.4%和10.7%。

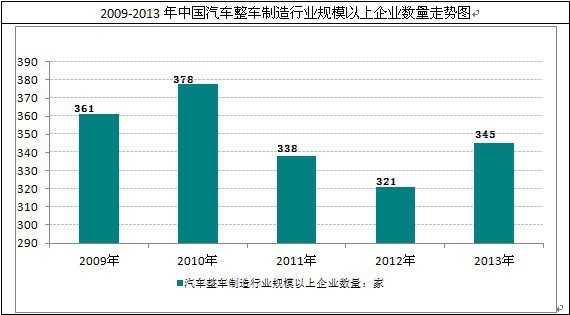

根据国家统计局数据:截至2013年底我国汽车整车制造行业规模以上企业数量达到345家,当中84家企业出现亏损,亏损企业亏损金额为100.42亿元。

注:从2011年起,规模以上工业企业起点标准由原来的年主营业务收入500万元提高到主营业务收入2000万元(下同)

资料来源:国家统计局

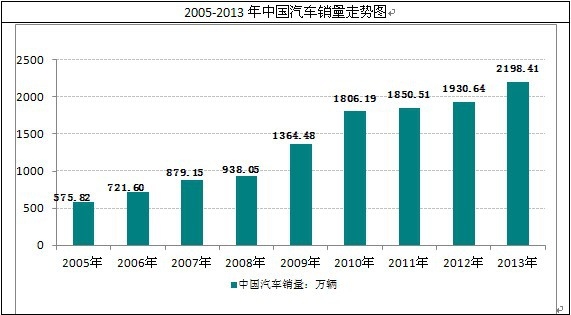

根据汽车工业协会统计数据:2013年我国汽车销量为2187.41万辆,当中乘用车销量为1792.89万辆,商用车销量为405.52万辆。中国汽车销量占全球汽车总销量的比重从2005年的8.7%增长至2013年的25.7%。

资料来源:博思数据整理

资料来源:国家统计局

报告目录:

第一章 国外汽车整车制造行业发展经验借鉴 1

1.1 美国汽车整车制造行业发展 1

1.2 英国汽车整车制造行业发展 12

1.3 日本汽车整车制造行业发展 16

1.4 德国汽车整车制造行业发展 20

德国是全球第四大汽车生产国,根据世界汽车工业协会统计数据,近年来德国汽车产量保持在600万辆左右,2013年该国汽车产量为571.82万辆,占全球汽车总产量的6.55%,年度产量同比增长1.20%。

产量 | 销量 | |

2005年 | 5757710 | 3614886 |

2006年 | 5819614 | 3772394 |

2007年 | 6213460 | 3482279 |

2008年 | 6045730 | 3425039 |

2009年 | 5209857 | 4049353 |

2010年 | 5905985 | 3198416 |

2011年 | 6311103 | 3508454 |

2012年 | 5649269 | 3394002 |

2013年 | 5718222 | 3257718 |

车型 | 2013年 | 2012年 | 累计增长(%) | |

乘用车 | 2952400 | 3082500 | -4.22 | |

商用车 | 小型货车 | 218930 | 225660 | -2.98 |

大中型货车 | 80540 | 80700 | -0.2 | |

客车 | 5830 | 5140 | 13.42 | |

合计 | 305290 | 311500 | -1.99 | |

总计 | 3257690 | 3394000 | -4.02 | |

第二章 2013年中国汽车整车制造行业发展现状分析 22

2.1 汽车整车制造行业发展环境PEST分析 22

2.1.1 汽车整车制造行业政策环境分析(P) 22

2.1.2 汽车整车制造行业经济环境分析(E) 30

2.1.3 汽车整车制造行业社会环境分析(S) 34

2.1.4 汽车整车制造行业技术环境分析(T) 43

2.2 汽车整车制造行业发展现状分析 44

2.2.1 汽车整车制造行业企业数量走势 44

2.2.2 汽车整车制造行业需求规模走势 45

2.2.3 汽车整车制造行业供给规模走势 50

2.2.4 汽车整车制造行业利润规模走势 52

2.2.5 汽车整车制造行业利润率走势 56

2.3 汽车整车制造行业行业竞争格局分析 56

2.3.1 汽车整车制造行业企业规模格局 56

2.3.2 汽车整车制造行业区域分布格局 59

2.3.3 汽车整车制造行业企业性质格局 61

2.3.4 汽车整车制造行业品牌竞争格局 62

2.4 汽车整车制造行业进出口情况分析 64

2.4.1 汽车整车制造行业进出口总况 64

2.4.2 汽车整车制造行业出口情况分析 67

2.4.3 汽车整车制造行业进口情况分析 69

2.4.4 汽车整车制造行业进出口前景预测 71

第三章 2013年中国中国汽车整车制造行业细分产品需求现状与趋势 74

3.1 乘用车整车制造行业需求现状与趋势 74

3.1.1 乘用车整车制造行业需求现状 74

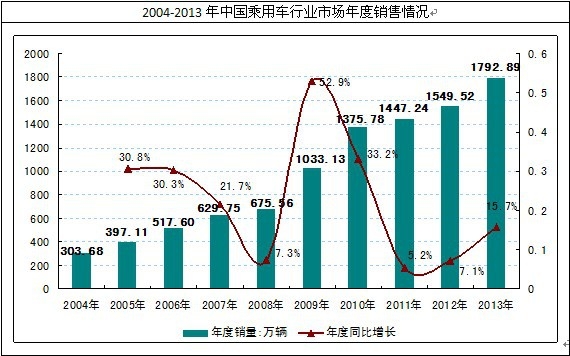

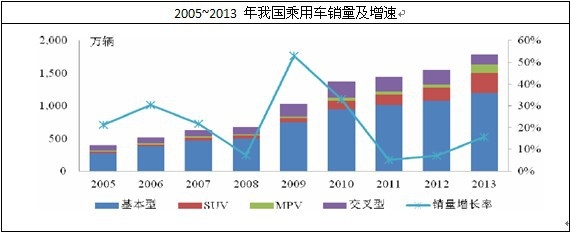

近年来,中国宏观经济大幅增长带动中国汽车行业高速增长。根据华通人的资料,中国目前是全球最大的乘用车市场。中国市场的乘用车销量2由2009年的10.3百万辆增至2013年的17.9百万辆,复合年增长率为14.8%。

下图载列所选主要乘用车市场2013年的销量及近年增长率:

在经过两年的相对低速增长后,2013年我国乘用车市场重新回归两位数增长,全年分别实现产销量1,808.52万辆和1,792.80万辆,同比增长16.50%和15.71%。

从中长期来看,国民经济的稳定发展、居民收入水平及购买力的不断提高、首次购车需求与更新需求的稳定释放是推动我国乘用车市场高速增长的动力。短期来看, 受汽车产业扶持政策的刺激,2009~2010年我国乘用车市场出现了超预期的高速增长;随后,由于扶持政策力度减弱及超预期增长对需求的透 支,2011~2012年我国乘用车市场增速大幅降低。经过这两年的调整,我国乘用车市场逐渐回归正常,预计2014年乘用车销量仍将维持稳定增长。

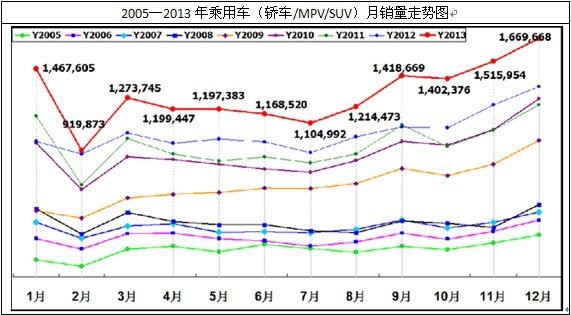

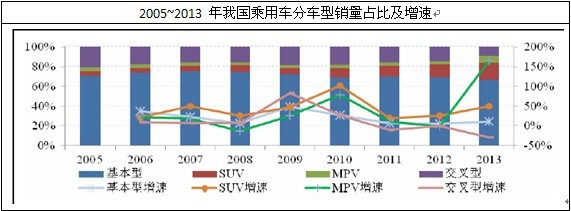

从2005~2013年乘用车分车型销量占比及增速变化来看,我国乘用车消费一直以基本型乘用车(轿车)为主,目前占乘用车销售总量的70%左右。近年来SUV、MPV车型的比重有所上升,基本型乘用车在乘用车市场的比重不断下降。

目前来看,在国内全面走俏的SUV主要为城市紧凑型SUV,这主要由于其兼顾了舒适性与一定的越野性,空间大、底盘高、性能较好,同时价格较适中,可以适应中国多种多样复杂的道路情况,满足消费者日常城市驾驶或自驾游等多方面需求。

近年来SUV需求旺盛的主要原因一是早期的汽车消费者已经进入更新换车周期,而更新的目标主要为更豪华的轿车或者具有不同驾驶体验的SUV;二是选购第二 辆车的家庭消费者多会选择空间更大且具有一定越野性的SUV,以方便容纳较多的家庭成员或是进行短途自驾旅游;三是随着城市型SUV的普及,不少首次购车 的消费者选择一步到位购买功能更为全面、用途更为广泛的SUV。从全球汽车市场来看,中国乘用车消费者的偏好与欧美比较相近,目前美国乘用车市场仅有约 50%为基本型乘用车,15%为皮卡,剩余的35%为SUV和由轿车、SUV、MPV和皮卡等车型任意交叉形成的跨界车,相较之下,我国SUV增长空间仍 然较大。

从供给来看,由于近年来SUV销量持续高速增长,国内汽车企业对SUV未来的增长保持乐观。

而且相较于竞争激烈的基本型乘用车市场,目前SUV市场集中度较高,2013年销量最大的前10位轿车品牌的市场份额为23.91%,而销量最大的前5位 SUV市场份额已经达到30.18%,SUV市场竞争激烈程度仍明显低于基本型乘用车市场,因此各大车企纷纷推出SUV新车型,争夺市场。2014年,各 大车企预计将推出10余款SUV新车型,以城市小型和紧凑型SUV居多。

SUV分类 | 车身长度 | 代表车型 | 车型数量(种) | 2013年销售占比% |

小型 | 长度≤4000mm | 长城M4、日产逍客 | 15 | 20.94 |

紧凑型 | 4000mm≤长度≤4300mm | 哈弗H6、大众途观、本田CR-V | 43 | 66.39 |

中型 | 4300mm≤长度≤4600mm | 奥迪Q5 | 12 | 11.54 |

中大型 | 4600mm≤长度≤5000mm | 普拉多 | 3 | 0.96 |

全尺寸 | 长度≥5000mm | 丰田兰德酷路泽 | 1 | 0.17 |

自主品牌乘用车市场份额持续下降,挑战更加严峻

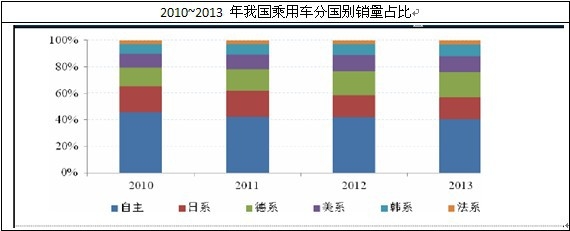

从2010~2013年乘用车分国别销量占比变化来看,自主品牌乘用车市场份额被挤占的趋势明显。2013年,自主品牌乘用车销量占比为40.22%,较 2012年减少1.67个百分点。2009~2010年,我国自主品牌乘用车实现了快速增长,一方面由于自主品牌小排量车居多,受当时政策补贴作用更为明 显;另一方面是由于自主品牌在三四线省市及农村销售渠道建设更为完善,充分受益于这些地区需求的快速增长。2011年以来,政策补贴基本退出,延续的节能 补贴标准提高,多种自主品牌车型被排除在补贴范围之外;同时,合资品牌通过渠道下沉和产品、价位下探抢占了自主品牌具有优势的低端市场份额,未来自主品牌 在其具有优势的中低端市场面临的挑战势必日益严峻。

合资品牌方面,2012年,受中日外交争端影响影响,日系乘用车销量占比由2011年的19.36%下滑至16.42%,而德系乘用车销量占比则由 2011年16.45%上升至18.46%,超越日系成为销量占比最大的合资品牌系别。2013年,日系乘用车市场虽有所恢复,但其销量占比为 16.44%,与2012年基本一致,这一方面是受中日外交争端余波影响,另一方面是由于日系车企一直推崇的混合动力和电气化技术路线在国内收效甚微。 2014年,各大日系车企纷纷开始力推其涡

轮增压技术并引进相应车型,日系乘用车销量或将回暖。

中诚信国际认为,近年来虽然自主品牌为迎接挑战、寻求突破而不断努力,但是目前自主品牌乘用车的增长更多是受益于政策补贴、低价策略及行业整体景气度的提 升,而在品牌及技术方面与合资品牌相比仍存在较大差距。近年来随着世界各大汽车厂商对中国市场的更加重视,导入国内生产或进口销售的车型种类更加丰富,销 售渠道逐步下沉到三四线城市,产品、价位下探,自主品牌原有的优势逐渐消失。在行业增长整体放缓、竞争日益激烈的背景下,自主品牌轿车面临的压力增大,相 关车企的信用水平将出现分化,研发能力更强和产品质量更可靠、性价比更高的企业将更易于维持信用水平的稳定,产品无法很好地满足消费者需求的企业或将在轿 车领域逐步丧失竞争力,进而影响其整体的信用水平。

3.1.2 乘用车整车制造行业竞争格局 79

3.1.3 乘用车整车制造行业政策规划 86

3.1.4 乘用车整车制造行业发展趋势 88

3.1.5 乘用车整车制造行业前景预测 89

3.2 商用车整车制造行业需求现状与趋势 91

3.3 新能源汽车整车制造行业需求现状与趋势 96

3.4 节能汽车整车制造行业需求现状与趋势 99

3.5 混合动力汽车整车制造行业需求现状与趋势 102

3.6 SUV汽车整车制造行业需求现状与趋势 104

3.7 小微客车整车制造行业需求现状与趋势 105

第四章 2013年中国汽车整车制造企业产业链扩张模式及可行性分析 108

4.1 汽车整车制造行业产业链横向扩张分析 108

4.1.1 汽车整车制造行业产业链横向扩张现状 108

4.1.2 汽车整车制造行业产业链横向扩张案例 108

4.1.3 汽车整车制造行业产业链横向扩张趋势 111

4.2 汽车整车制造行业产业链纵向扩张分析 111

4.2.1 汽车整车制造行业产业链纵向扩张现状 111

4.2.2 汽车整车制造行业产业链纵向扩张案例 112

4.2.3 汽车整车制造行业产业链纵向扩张趋势 113

4.3 汽车整车制造行业渠道扩张模式分析 114

4.3.1 汽车4S店渠道模式分析 114

4.3.2 汽车交易市场渠道模式分析 115

4.3.3 汽车超市渠道模式分析 115

4.3.4 汽车园区渠道模式分析 116

4.3.5 网上销售渠道模式分析 116

4.4 汽车整车制造行业营销模式分析 117

4.4.1 行业时尚营销模式分析 117

4.4.2 行业文化营销模式分析 117

4.4.3 行业展会营销模式分析 118

4.4.4 行业体育营销模式分析 119

4.4.5 行业网络营销模式分析 119

4.4.6 行业事件营销模式分析 121

4.4.7 行业概念营销模式分析 122

4.4.8 行业体验营销模式分析 122

4.5 整车企业投资汽车后业务可行性分析 123

4.5.1 整车企业投资汽车后业务的现状 123

4.5.2 整车企业投资汽车后业务SWOT分析 123

4.5.3 整车企业投资汽车后业务的结论和建议 126

4.6 整车企业投资二手汽车业务可行性分析 128

4.6.1 整车企业投资二手汽车业务的现状 128

4.6.2 整车企业投资二手汽车业务SWOT分析 128

4.6.3 整车企业投资二手汽车业务的结论和建议 132

第五章 2013年中国中国汽车整车制造行业区域整车市场需求走势与投资机会分析 133

5.1 海外整车市场需求走势与投资机会分析 133

5.1.1 北美整车市场需求走势与投资机会分析 133

统计数据显示, 2013年北美地区汽车销量为1876万辆,比2012年的1752万辆增长7%,使北美成为全球增长率第二的地区。预计在2014年整个北美地区的经济增长将会延续,来年的汽车需求将会持续扩大,但是增长率将会低于过去四年。

北美地区是带动全球汽车2013年需求水平的原动力之一。进入2014年后,该地区的增长势头放缓,各个国家的经济将持续扩张。预计2014年该地区汽车销量将突破1900万辆大关。

5.1.2 南美整车市场需求走势与投资机会分析 134

5.1.3 欧洲整车市场需求走势与投资机会分析 134

5.1.4 非洲整车市场需求走势与投资机会分析 136

5.1.5 中东整车市场需求走势与投资机会分析 136

5.1.6 澳洲整车市场需求走势与投资机会分析 137

5.2 华北整车市场需求走势与投资机会分析 138

5.3 华东整车市场需求走势与投资机会分析 139

5.4 华南整车市场需求走势与投资机会分析 142

5.5 华中整车市场需求走势与投资机会分析 143

5.6 东北整车市场需求走势与投资机会分析 145

5.7 西南整车市场需求走势与投资机会分析 146

5.8 西北整车市场需求走势与投资机会分析 148

第六章 2013年中国中国汽车整车制造行业领先企业经营状况分析 150

6.1 汽车整车制造企业整体排名情况 150

6.2 汽车整车制造行业领先企业经营分析 153

6.2.1 上海汽车集团股份有限公司经营情况分析 153

(1)企业发展简况分析 153

(2)主要经济指标分析 155

(3)企业盈利能力分析 156

(4)企业运营能力分析 157

(5)企业偿债能力分析 157

(6)企业发展能力分析 158

(7)企业销售渠道与网络 159

6.2.2 长城汽车股份有限公司经营情况分析 159

6.2.3 吉利汽车控股有限公司经营情况分析 164

6.2.4 郑州宇通客车股份有限公司经营情况分析 168

6.2.5 江铃汽车股份有限公司经营情况分析 172

6.2.6 长安汽车 176

6.2.7 比亚迪 180

第七章 博思数据关于汽车整车制造行业发展趋势前景预测 184

7.1 汽车整车制造行业趋势前瞻预测 184

7.1.1 汽车整车制造行业发展趋势分析 184

7.1.2 汽车整车制造行业发展前景预测 184

7.2 汽车整车制造行业投资风险分析 185

7.2.1 行业限购政策分析 185

7.2.2 行业环保政策风险 188

7.2.3 行业市场竞争风险 188

7.2.4 海外贸易保护风险 190

7.3 汽车整车制造行业相关建议 191

7.3.1 产品差异化竞争 191

7.3.2 销售网络覆盖升级 192

7.3.3 优化产品结构 192

7.3.4 研发战略 193

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自 国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

本报告由博思数据独家编制并发行,报告版权归博思数据所有。本报告是博思数据专家、分析师在多年的行业研究经验基础上通过调研、统计、分析整理而得,具有独立自主知识产权,报告仅为有偿提供给购买报告的客户使用。未经授权,任何网站或媒体不得转载或引用本报告内容。如需订阅研究报告,请直接拨打博思数据免费客服热线(400 700 3630)联系。